建売住宅を買って後悔している人がたくさんいるようです。なので、建売を購入し、なるべく後悔しない方法、後悔しても切り抜けられる可能性を上昇させる方法を伝授します。

まずその為には、建売住宅とは何か、不動産購入の流れから、諸費用の内訳、仕組み、仲介手数料無料の仕組み、住宅ローンの使い方。 これらを学べば、必然的に何をすれば後悔を切り抜けられるかわかるはずです!

建売住宅とは

建売のメリット

- 注文住宅より本体価格が安い

- 諸費用が安くなる

- 完成後は使用を自分の目で確かめることができる。

注文住宅より、建売の方が人件費がかかりません。その為、価格を安くして提供することができるのです。

建売のデメリット

- 建物にデザイン性がなくワクワクする建物が少ない。

- 多くの人が出入りしている

建築コストを下げる為、各社規定の間取りしか入りません。その為、意匠性が失われています。また、モデルルームとしても活用している為、不特定多数の人が出入りしています。

後悔しない建売の選び方

とにかく立地を大切に!建物は二の次!

これは、注文住宅でも同じことが言えます。

立地はとにかく重要です。極端な話ですが、建物は将来的にリノベーションにお金をかければいくらでも良くしていけます。

立地 土地の形状 近隣の地形 駅の近さ 近隣商業施設の充実度 災害の有無 これらは不動産購入後、行政がテコ入れしない限り、ほとんど変わりません。つまり、変えが効かないのです。

また住宅購入の際、立地で後悔している人が多いのが現実です。

また、建物は年々価値が落ちていきますが、土地の価値は年々下がるわけではありません。(※長期で見たら下がると思います)

建物の価値が低くても土地の価値が高ければ、売却したくなった時、高く売れるのです。

アドバイス

建売でも立地だけではなく間取りも設備も妥協したくない方!

地場系工務店の建売かハウスメーカー系の建売をオススメ致します!

正直な話、大手建売業者は外観や内装住宅設備は変わり映えしません。

はっきり言ってつまらないです。しかし、地域の工務店などがやっている建売は、大手と差別化を図るためデザイン性を上げたり、設備を良くしたり工夫が見受けられます。その為、大手建売業者の物件を見た後にデザイナーズの建売を見ると、なおさらよく見えます。最近ではタマホームなど大手ハウスメーカーも建売事業に積極的です。金額は建売以上、注文住宅未満という、なんともニーズが薄そうな値段設定な気がしますが、床暖房が入っていたり設備は充実です。

建売買ったけど後悔して売却する場合。

建売を買ったけど後悔してるから売却したい場合

住宅ローンが残っている場合、その残債+諸費用分以上の金額でないと売却できません。

その為、残債以下で売却する場合、足りない分は自己資金でを出すしかありません。

自己資金を出す可能性があるなら、対策として、最初から住宅ローンの借入金額を減らせばいいのです。

そのためには、購入時に物件価格の交渉、諸費用削減を行う必要があります。物件価格は売主の匙加減ですが、諸費用に関しては自分の行動で削減できる可能性が十分ありますので、建売購入の流れから諸費用がどう言ったものなのか理解する必要があります。

新築一戸建て住宅購入しよう!

不動産購入の前提

不動産購入にかかる費用は物件価格+諸費用がかかります!

例 ※諸費用相場は本体価格の6%~9%と言われています。

今回は9%にて計算

3000万円(物件価格)+諸費用(本体価格の6%~9%)=3270万円

計算式より本体価格3000万円の物件を購入するにはトータルで3270万円の借金をしなければなりません。

初めて物件探しをする方は注意しましょう。

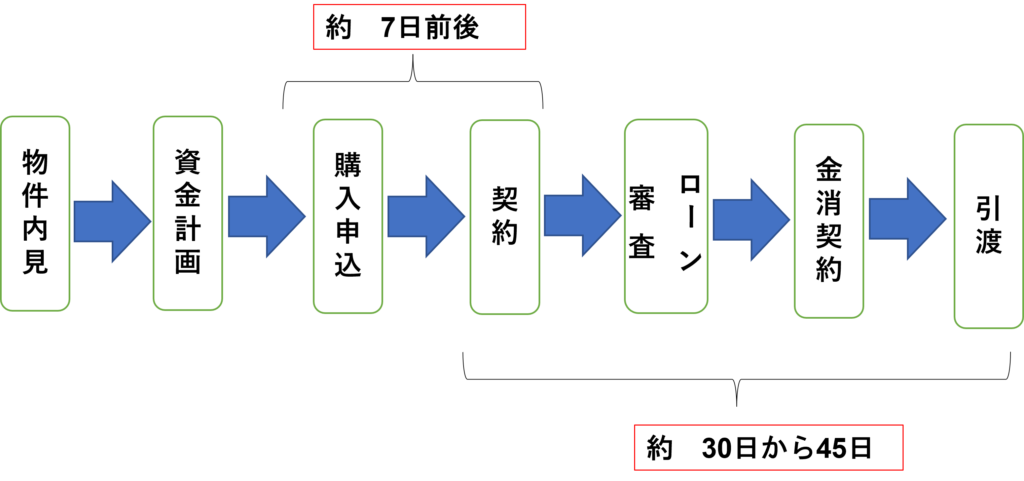

不動産購入のスケジュール

ここからは実際に建売を購入する際のスケジュール等を解説していきます

スケジュールの前後はありますが、大まかに以下の流れで進んでいきます。

- ①実際に物件を見てみよう!

- ②資金計画書を作ってもらおう!(概算で毎月の返済金額をシミュレーション)

- ③シミュレーションに納得したら、購入の意思を示す書面を売主さんに提出しよう!

- ④不動産売買契約を締結しよう!

- ⑤銀行に住宅購入の費用を貸して欲しいとお願いしよう!(住宅ローンの審査)

- ⑥住宅ローンの審査に通ったら銀行からお金を借りる契約をしよう!(金銭消費貸借契約 ※通称 金消)

- ⑦売主さんから物件を受け取ろう! (引渡し)

※ローン審査には《事前審査》と《本審査》があります。

審査については住宅ローンの項目で説明します

諸費用の内訳

- 不動産仲介手数料

- 印紙税

- ローン保証料・融資事務手数料

- 不動産取得税

- 固定資産税・都市計画税日割清算金

- 団体信用生命保険

- 火災保険料・地震保険料

- 登記費用

- オプション工事費用

- 外構工事費用

不動産仲介手数料

仲介手数料とは、不動産業者が不動産を売りたい人と買いたい人の間に入り、物件の現地案内から契約、引き渡しまでをサポートする代価としてお支払いする料金です。また、資金計画や住宅ローン相談、住宅ローン審査の代行、ファイナンシャルプランニングも業務の一部となっています。このような不動産業者を不動産仲介業者といいます。

不動産仲介手数料の計算例 物件価格3000万(税抜)

(3000万×3%+6万)×1.1(消費税)=105.6万円

※この計算式は、宅地建物取引業法の計算式に当てはめて算出いています。

これは物件価格によって大きく変わってきますが、物件価格が大きくなればなるほど、仲介手数料の金額は上がっていきます。かなりの高額な費用となります。

また、不動産購入における消費用の中ではトップクラス金額が高いです。

印紙税

家を買うときに売主と買主の間で交わす不動産売買契約書、住宅ローンを利用する場合、買主と銀行で交わす金銭消費貸借契約書(住宅ローン契約書)に貼り付け割印をする収入印紙のことです

これを貼らないと正式な書類として認められません。

しかし、近年は契約書のデジタル化が進んでおり、契約書の電子契約が可能となっています。その場合、印紙税はかかりません。

まだ不動産業のデジタル化は発展途中で、電子契約を行う不動産業者は少ないです。なので、この費用はかかると思っていた方がいいでしょう。

住宅ローン契約は電子契約が進んできていると思います。特に三井住友銀行や三菱UFJ銀行などメガバンクやはこの傾向にあります。auじぶん銀行などのネット銀行は電子契約です。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7140.htm

ローン保証料または手数料

これらは、住宅ローンを利用する際に、金融機関へ支払う費用です。

銀行には住宅ローンプランが大まかに二通りあります。

保証料型 → ローン保証料

融資手数料型 → 手数料

この手数料は、借入金額100万円あたり約2万程度となります。(金額は銀行によって異なります)

例 5000万の借入 → 100万~120万程度

銀行HPに保証料の額が乗っているので参考にして下さい

例

https://www.boy.co.jp/kojin/jutaku-loan/common/gaiyo_hendo.html

不動産取得税

土地や建物を買った時のみかかる税金だと思って下さい。

一回払い込んだら、それで終わりの税金です。

固定資産税と違い、毎年課税されるわけではありません。

不動産取得税は都道府県に納める税金なので、不動産業者は詳細な金額は

答えられません。 ある程度、ざっくりとした金額ぐらいは回答できるかと思います。

金額を詳細に答えるのは法律違反のため、自分でも計算することをお勧めします。

固定資産税/都市計画税

固定資産税、都市計画税は、不動産を所有している人に毎年課税される税金です。

よく《固都税》と略して呼ばれることがあります。

固定資産税は毎年1月1日又は4月1日現在で固定資産課税台帳に登録されている所有者に納税義務があります。

都市計画税は市街化区域に不動産を持っている所有者に課税されます。基本的には市街化調整区域の不動産には課税されません。

また納税は市役所から支払用紙が4枚送られ、4回に分けて分割で支払います。 ※4枚まとめて払っても大丈夫です。

団体信用生命保険

住宅ローンの契約者が死亡・高度障害状態になったときに、住宅ローンの残債を肩代わりしてくれる住宅ローン専用の生命保険です。

契約者に不測の事態があった場合、保険会社から金融機関へ住宅ローンの残額分が支払われ、ローン完済ということになります。

一般の銀行は、この保険に加入しないと住宅ローンを貸してくれません。

しかし、フラット35は保険加入をオプションとして設定しているので、保険に加入しなくても住宅ローンを借りられます。しかし、保険に加入する場合は金利が少し高くなります。

基本的に保険に加入することをおすすめします。もし、契約者に万が一の事があった場合、家族に負担がかかってしまうためです。

近年、共働きの家庭が多く見受けられ、二人分の収入を見越して多額のローンを借りている人が多くいます。その為、保険に入っていない状態で片方に不幸があると一人分の給料で支払って行かなくてはならなくなり、生活が苦しくなることが想像できますので注意して下さい。

また、保険も金利を上乗せすることにより3大疾病や8大疾病まで保証できるオプションプランもあります。

火災保険料/地震保険料

火災保険

火災、風害、雹害、水害 爆発 落雷 盗難 家財汚損・破損など、様々な用途に対応した保険です。

しかし、保険会社によって保証内容や保証範囲がさまざまです。

例 A社は落雷までセットなのにB社の落雷はオプションで費用が別途上乗せになる など

近年、大型の台風による風害や水害被害が増えています。なのでハザードマップをしっかりみて、どの保証が必要なのかしっかり考える必要があります。

※地震が原因で火災が発生した場合、火災保険では保証されません!これを保証するには地震保険の加入が必須です!

住宅ローンを借りる際は火災保険の加入が義務づけられています。

各社、金額も補償も様々です。何社か相見積もり取ることをお勧めします。

火災保険10年(水害 家財汚損破損 100万分)+地震保険1年でだいたい40万前後です。

地震保険

地震による被害を補償するものです。津波や噴火(地震が起因する物)による損害、地震による火災・損壊・埋没・流出などが対象となります。

また、大規模地震が予測される地域では加入することをお勧めします。

登記費用

登記費用とは、不動産登記の際に発生する登録手数料のことを指します。司法書士に登記を依頼するものと、土地家屋調査士に依頼するものがあり、その報酬として支払う金額も含めて登記費用と呼びます。

登記を行うのは、基本的に、売主業者指定の司法書士や土地家屋調査士の業者を使う形がほとんどです。

司法書士に払う費用

所有権移転登記費用

当該不動産の持ち主が(所有者)が変更になった場合にかかる費用

抵当権設定費用

住宅ローンを借り、その後ローンが払えなくなった場合、住宅ローンを貸した銀行が、土地と建物を差し押さえる権利を設定する費用

土地家屋調査士に払う費用

表題登記(表示登記)費用

新築された建物に新しく買主の物と分かるようにする費用。

外構工事費 (駐車場コンクリート、人工芝施工 目隠しフェンスなど

外構工事とは、建物の周りの工事のことです。

新築建売は外構工事に関して、駐車場部分のコンクリートや犬走りの防草シート、砂利施工ぐらいはやってあります。しかし、業者によっては駐車場に車が2台停められるのに1台分しかコンクリートになっていなかったり、庭となる部分の土がむき出しの状態のだったり、フェンスがついていなかったり。

そうすると購入者の負担で新しく追加工事を発注しなければなりません。(DIYも可能)

また近年、防犯に関して敏感になっているご時世ですので、目隠しフェンスが人気となっています。

チェックポイント

目隠しフェンスの設置を希望する購入者が増えたため、家の周りにフェンスが設置されてないことも多くあります。

しかし、業者の経費削減粗利率向上の目的のほうが大きいでしょう…

フェンスはアマゾンや楽天で買って、業者に取り付けだけ行ってもらう方が安くなります。

業者によっては断られるので注意しましょう。

駐車場コンクリート1㎡あたり9000円前後、

目隠しフェンス1mあたり22,000円前後(高さによる)、

人工芝300,000円~400,000円前後

住宅ローン

住宅ローンとは、不動産購入資金として金融機関がお金を貸し出す商品のことです。(例 年利0.475%)

また付随商品に諸費用ローンがあります。(例 年利2%~3%)

審査は2段階あり、事前審査と本審査があります。

事前審査

物件資料や免許証などを提出し仮審査をやることを事前審査といいます。

購入申込書を出すタイミングか契約直後のタイミングで審査を依頼します。

本審査

契約後、契約書や諸費用見積りを提出し最終審査を依頼します。従来型の店舗型銀行だと事前審査を通過していれば9割以上の人が問題無く通過します。(直近で滞納が無い限り通ります。)

銀行の選び方

信用金庫 地方銀行 信託銀行 労働金庫 メガバンク ネット銀行 住宅金融支援機構(フラット35)大きく分けて7種類になります。大雑把な選び方をすると下記のようになります。

金利だけ見たらネット銀行!

ネット銀行はほぼどこを利用しても低金利です。しかしながら、審査が厳しいのが現状です。

なので、新規の住宅ローンとして借りれられるのが一番ですが、借換金利も激安ですので借り換えで使うのをお勧めします。また新規でご利用になる場合はネット銀行以外も審査に出す方が良いでしょう店舗型の銀行と違い本審査通らない方が続出しています。

金利も融通も利く銀行は地方銀行!

地方銀行はネット銀行ほどではないですが、審査もメガバンクほど厳しくなく、金利も安く融通が利きやすいです。

本来、諸費用ローンを組まないと借りられない物でも、住宅ローン本体に組み込める銀行もあります。

これは表向き公表していません。 銀行の住宅ローン貸出金額が少なくなってくると裏キャンペーンが始まったりもします。(労働金庫は結構いけます)

銀行HPに優遇金利0.475%!と書いてありますが実際それ以上安くなる銀行もいっぱいあります。

こればっかりは審査してみないと分からないですが、こういった裏金利は実在します。

保証内容と安心感だったらメガバンク!

3大疾病 8大疾病などの団体信用生命保険などの商品が手厚いのがメガバンク!金利もネット銀行ほどではないですが安いです。病気の心配がある人はオススメです。10年間固定金利が低金利で商品化しています。

しかし、審査は、なかなか厳しいです。

個人事業主・法人役員だったら信用金庫か住宅金融支援機構!

個人事業主は確定申告書2-3年分の所得部分を見られ、法人役員は決算書2-3年分を見られます。

すこしでも売り上げが悪かったりすると、地方銀行以上の銀行は結構渋ります。

なので信金系と住宅金融支援機構オススメします!審査が緩いのです! 信金は金利が高いイメージがありますが、年利0.6%を切っている銀行もありますので、是非調べてみて下さい!住宅金融支援機構は特に審査が緩いので通りやすいです。その代わり資金使途に関しては細かく言われます。また、全期間固定金利なので安定思考な人にオススメです。

引き渡し前の注意点

不動産の引き渡し前、引っ越し前はバタバタして忙しいと思います。ですがこれだけはやって下さい!

ライフライン使用開始の手続きを引渡しの日までに全て手続きを終わらせて下さい。

当たり前なのですが抜けやすいです。

電気、ガス、水道は引渡し日以降の請求が、売主に来るとトラブルになる可能性があります。

たまに優しい業者だと、数日分の料金は負担してくれたり、立替えておいてくれる業者もいますが

トラブルにならないことが一番なので注意しましょう!

不動産業者からもしっかり手続きお願いしますね!と言われてるにもかかわらず、インターネットですぐに出来るからと後回しにしがちです。

また、一番気をつけるのはインターネット回線です!

引っ越しピーク時になると、なかなか捕まりません。

最悪はスマホのテザリング等がありますがデータの消費量が多くなり、間違いなく低速になります。

家具 家電について

新築購入の段階でに家具家電を買い換える方は多いと思います。

多いのは、エアコン 冷蔵庫 洗濯機 ベッド TV カップボード ダイニングテーブル ソファのこのあたりだと思います。 新型コロナウイルスの関係で全ての商品が物不足になり納期が大幅に遅れています。

これも早め早めに、検討していった方が良いでしょう。

また、これだけの数を揃えるとなると、最悪の場合、金額も100万を超える事があるでしょう。そうすると、貯金を崩して購入しなけらばならなくなります。

どうしても今のタイミングで家が欲しいけど自己資金を残しておきたい方は、その対処法として、資金計画上支払いにまだ余裕があるのであれば、家具家電を組み込める住宅ローンもありますので、そちらを検討してみても良いと思います。(諸費用ローンではないです、諸費用ローンはなるべく借りないでください)

ごく稀に施主支給品まで入れてくれるところもあります。(内緒)

コメント